令和3年度税制改正(法人課税)では、ポストコロナに向けた経済構造の転換・好循環の実現を図るため、企業のデジタルトランスフォーメーション及びカーボンニュートラルに向けた投資を促進する措置を創設するとともに、こうした投資等を行う企業に対する繰越欠損金の控除上限の特例を設けることとします。あわせて、中小企業の経営資源の集約化による事業再構築等を促す措置が創設されます。

■法人課税

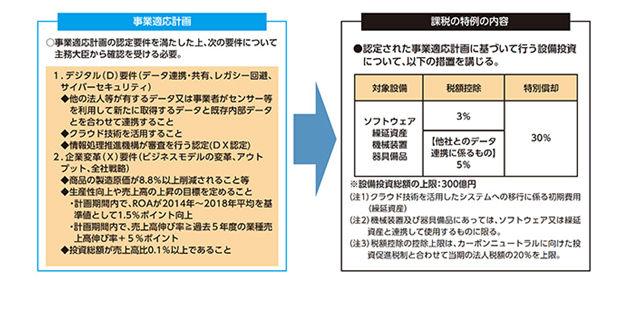

(1)デジタルトランスフォーメーション(DX)投資促進税制の創設

○デジタル技術を活用した企業変革を進める観点から、「つながる」デジタル環境の構築(クラウド化等)による企業変革に向けた投資について、税額控除(5%・3%)又は特別償却(30%)ができる措置を創設します。(2年間の時限措置)

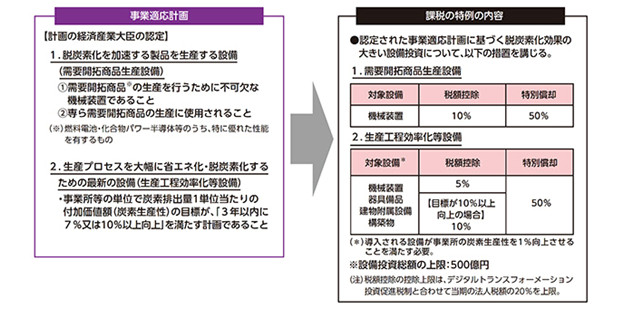

(2)カーボンニュートラルに向けた投資促進税制の創設

○2050年カーボンニュートラルに向け、脱炭素化効果の高い先進的な投資(化合物パワー半導体等の生産設備への投資、生産プロセスの脱炭素化を進める投資)について、税額控除(10%・5%)又は特別償却(50%)ができる措置を創設します。(3年間の時限措置)

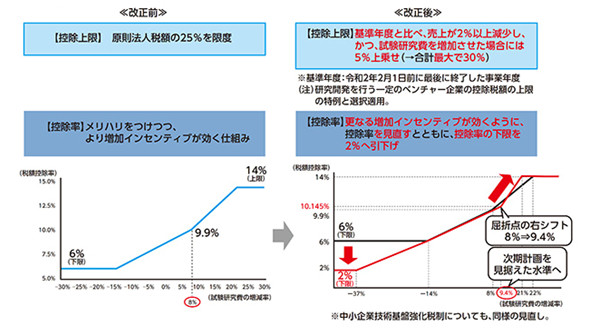

(3)活発な研究開発を維持するための研究開発税制の見直し

○厳しい経営環境にあっても研究開発投資を増加させる企業について、2年間の時限措置として、税額控除の上限を引き上げる(改正前:25%→30%)とともに、研究開発投資の増加インセンティブを強化する観点から、控除率カーブの見直し及び控除率の下限の引下げ(改正前:6%→2%)を行うこととします。

○このほか、クラウド環境で提供するソフトウェアなどの自社利用ソフトウェアの制作に要した試験研究費を、研究開発税制の対象とするなど所要の見直しを行うこととします。

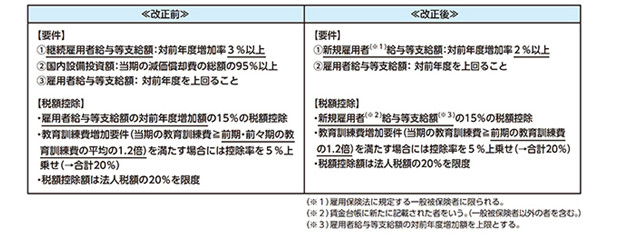

(4)コロナ禍を踏まえた賃上げ及び投資の促進に係る税制の見直し(人材確保等促進税制)

○新たな人材の獲得及び人材育成の強化を促しつつ、第二の就職氷河期を生み出さないようにする観点から、新規雇用者に対する給与を一定割合以上増加させた企業に対して、新規雇用者給与等支給額の一定割合を税額控除できる措置を講ずることとします。(2年間の時限措置)

○加えて、事業変革に向けた人材投資(教育訓練費)を増加させた企業に対しては、税額控除率を上乗せします。

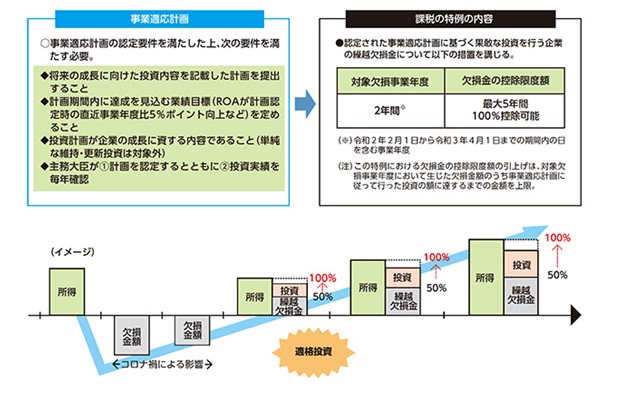

(5)繰越欠損金の控除上限の特例の創設

○コロナ禍の厳しい経営環境の中、赤字であっても果敢に前向きな投資(※)を行う企業に対し、 コロナ禍の影響を受けた2年間に生じた欠損金額について、その投資額の範囲内で、最大5年間、繰越欠損金の控除限度額を最大100%(改正前:所得の金額の50%)とする特例を創設します。

※カーボンニュートラル、DX、事業再構築・再編等。

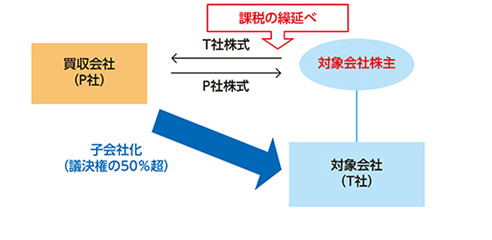

(6)株式対価M&Aを促進するための措置の創設

○企業の機動的な事業再構築を促し、競争力の維持・強化を図る観点から、自社株式を対価として、対象会社株主から対象会社株式を取得するM&Aについて、対象会社株主の譲渡損益に対する課税を繰り延べる措置を講ずることとします。

(注)自社株式にあわせて金銭等を交付するいわゆる混合対価については、金銭等が20%以下であるものに限ります。

(7)投資運用業等の役員に対する業績連動給与に係る特例の創設

○投資運用業を主業とする非上場の非同族会社等の役員に対して支給される業績連動給与について、その算定方法等が記載された事業報告書を金融庁ホームページに掲載するなど一定の要件を満たした場合に、損金算入を可能とする措置を設けることとします。

(8)中小企業向け投資促進税制等の延長等

①中小企業者等の法人税率の特例及び中小企業投資促進税制等の延長等

○租税特別措置法による軽減税率(税率15%)の適用期限を2年延長します。

○中小企業投資促進税制について、商業・サービス業・農林水産業活性化税制の対象業種の追加等をした上で、適用期限を2年延長します。

○商業・サービス業・農林水産業活性化税制について、中小企業投資促進税制と統合の上、廃止します。

○中小企業経営強化税制について、経営資源集約化設備を追加した上、適用期限を2年延長します。

【租税特別措置法による軽減税率】

中小企業者等の所得金額のうち年800万円以下の金額に対する法人税の税率を15%(本則:19%)とする制度。

【中小企業投資促進税制】

中小企業者等が、特定機械装置等の取得等をした場合に30%の特別償却又は7%の税額控除ができる制度。

【商業・サービス業・農林水産業活性化税制】

商業・サービス業・農林水産業を営む中小企業者等が、経営改善のために店舗改修などの設備投資を行った場合に30%の特別償却又は7%の税額控除ができる制度。

【中小企業経営強化税制】

中小企業者等が、特定経営力向上設備等の取得等をした場合に即時償却又は7%(資本金3,000万円以下の法人は10%)の税額控除ができる制度。

②地域未来投資促進税制の見直し

○地域経済を牽引する事業について集中的に支援する観点から、事業の先進性の判断基準に投資収益率又は労働生産性に係る要件を追加するとともに、サプライチェーンの維持・強化を目的とする類型を追加する等の見直しを行った上、適用期限を2年延長することとします。

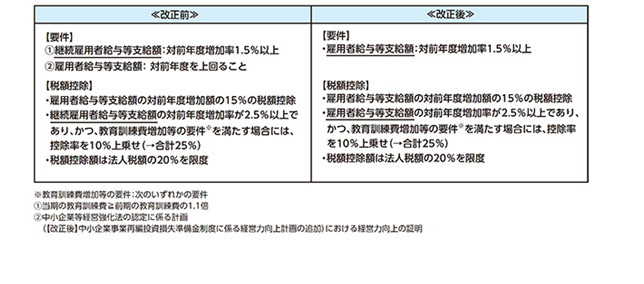

(9)中小企業における所得拡大促進税制の見直し

○中小企業全体として雇用を守りつつ、賃上げだけでなく、雇用を増加させる企業を下支えする観点から、適用要件を見直した上で、適用期限を2年延長します。

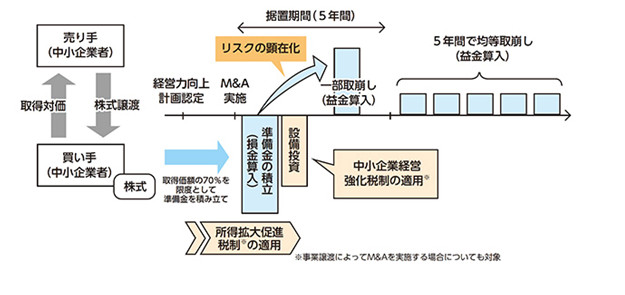

(10)中小企業の経営資源の集約化に資する税制の創設

○M&A実施後に発生する中小企業の特有のリスク(簿外債務、偶発債務等)に備える観点から、M&Aに関する経営力向上計画の認定を受けた中小企業者が、株式譲渡によってM&Aを実施する場合(取得価額が10億円以下の場合に限る。)において、株式等の取得価額の70%以下の金額を中小企業事業再編投資損失準備金として積み立てたときは、その積立金額を損金算入できることとします。(計画の認定期限:令和6年3月31日)

この準備金は、据置期間終了後、原則として、5年間で均等額を取り崩して益金算入することとします。

○また、当該認定計画の中で、中小企業経営強化税制の新たな類型の適用ができることとするとともに、所得拡大促進税制の上乗せ要件に必要な計画の認定を不要とします。

詳しくは、こちらをご覧ください。

参照ホームページ[財務省]